Вибір читачів

Популярні статті

Про хвильовий аналіз хоча б краєм вуха чули, мабуть, усі трейдери. Хвилі залучають трейдерів тим, що дозволяють оцінити картину загалом, не зациклюючись на незначних локальних коливаннях ціни. З іншого боку – щоб стати справжнім хвилевиком витратити потрібно не рік і не два, та й за цієї умови немає жодних гарантій, що у вас вийде, це багатьох і відлякує.

За хвильовим аналізом написано не один десяток книг, де автори на декількох сотнях сторінок докладно описують типи хвиль, порядок розмітки тощо. б уявляли з чим вам доведеться зіткнутися. Якщо стане цікаво – ви завжди зможете зайнятися самоосвітою та заглибитись у таємничий світ хвиль.

Ральф Нельсон Елліотт задумався про те, що процеси, що відбуваються на ринках, мають схожість з хвилями в 30-х роках минулого століття. Якщо зменшити масштаб, то практично на будь-якому графіку видно «хвилі», ціна спершу різко спрямовується в одному напрямку, потім слідує невеликий відкат.

Так і народилася у його голові ідея хвильового аналізу ринку. Звичайно, розмітку він виконував не на око, в основі лежить співвідношення між різними хвилями. Також при розмітці сильно допомагають Фібо рівні, за їх допомогою в рази зручніше оцінювати співвідношення між екстремумами. Загалом Елліотт виділив 13 різних типів хвиль (відрізняються і амплітудою, і тривалістю формування), які повторювалися практично на всіх ринках.

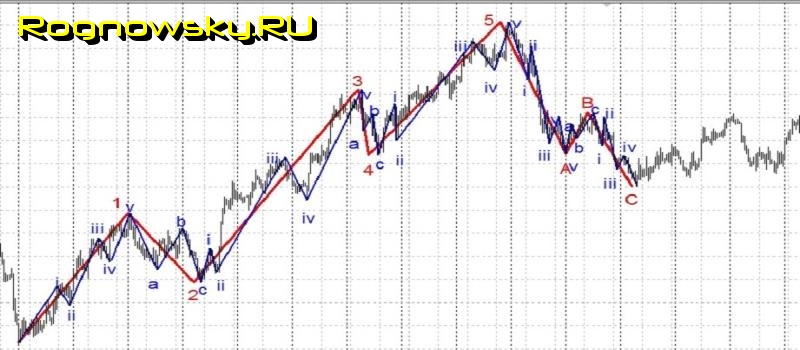

Якщо спробувати дуже коротко описати саму ідею, висунуту Елліоттом, то трендовий рух складається з 5 хвиль, а корекційний - з 3. При цьому під час трендового руху 3 хвиля направлені в напрямку тренду, а 2 корекційні. Основний рух посідає 3-ю хвилю.

Найцікавіше те, що ці хвилі можна знайти практично на будь-якому таймфреймі. Якщо ви виконали розмітку, наприклад, на D1, то перейшовши на часовий інтервал на одній з хвиль D1 ви цілком зможете виділити ще одну 5-хвильову структуру. Це трохи нагадує матрьошки.

Сама ідея виглядає дуже привабливо – адже хвилі теоретично можуть підказати розворотні точки задовго до формування. І коли інші учасники торгів будуть судорожно метатися з однієї крайності в іншу, ви будете спокійні як удав і просто дочекаєтеся ідеальної точки для входу в ринок.

У скептиків є кілька просто залізобетонних аргументів:

З незрозумілої причини хвилевики працюють здебільшого великих тимчасових інтервалах, наприклад, на D1 чи Н4. Тому перевірити істинність розмітки дуже складно, практично неможливо, навряд чи ви захочете зберігати скрини і чекати пару тижнів;

На історії все виглядає просто чудово, корекційні і рушійні хвилі виглядають на своєму місці і у новачка виникає пекуче бажання швидше розпочати навчання. Пам'ятайте, що після складання розмітки положення хвиль постійно коригується, так що не думайте, що побудови, які ви бачите на історії, були побудовані відразу в такому положенні, швидше за все виконувалася підгонка заднім числом;

Хвильовики часто в прогнозі ставлять стоп під основу першої хвилі. Але звідки така впевненість, що ціна піде саме у напрямі тренду? Хто дасть таку гарантію? Виходить, що з розмітці графіка вони просто ігнорують можливість розвитку ситуації у несприятливому нам напрямі. Однобокість мислення очевидна, інші методи аналізу розглядають всі варіанти руху ціни;

Та й найголовніше – суб'єктивізм при побудовах. Варіантів хвиль існує безліч, при цьому запам'ятати їх все дуже складно та й не чекайте, що на ринку завжди будуть складатися ситуації, які ідеально підійдуть під ті патерни, які описані в книгах. Так просто не буває, в результаті розмітка графіка перетворюється на справжнє катування, трейдер має на руках купу різних типів хвиль і намагається збагнути яка краще підходить в даному випадку. Ситуація посилюється після того, як він ознайомиться з розміткою якогось аналітика і з жахом переконається, що вона не збігається з ним.

З усього цього робимо головний висновок – хвильовий аналіз ніколи не дасть вам точної точки входу, не чекайте, що за його допомогою ви зможете скласти торговий план собі на тиждень чи місяць. Максимум чого можна досягти – мати уявлення про можливу поведінку ринку в середній та довгостроковій перспективі.

Якщо все це вас не налякало – перейдемо до конкретики, розберемо ази хвильової теорії.

Як і говорилося на початку статті – у нетрі не заглиблюватиметься, інакше довелося б випускати черговий багатотомник по хвилях Елліотта. Обмежимося найголовнішим.

Як ми й казали - основний рух включає 5 хвиль, з яких 3 направлені по тренду, а 2 є корекційними (на їх завершенні зручно входити в ринок). Після хвилі №5 починається масштабніша корекція на весь рух 1-5, цей відкат також відбувається за хвильовою схемою - всього 3 хвилі, прийнято позначати їх літерами латинського алфавіту А, В і С.

Наведений приклад неідеальний хоча б тому, що корекційний рух А – С виявився надто слабким. В ідеалі точка С мала б розташуватися вище точки 4. Але загалом структуру руху зрозуміти можна. До речі, розмітка проводилася на довільно вибраній ділянці історії, звідси й така точність. На цьому ж скріншоті видно, що хвиля №3 найсильніша з усіх хвиль трендового руху. Що стосується п'ятої хвилі, то вона може бути приблизно рівною 1-й, адже рух вже згасає, наближається корекція, в принципі, допускається, щоб п'ята хвиля навіть була коротшою, ніж перша.

Тепер за співвідношенням між хвилями. Зрозуміло, звичайно, що для ринку хвилі, що росте, повинні послідовно підвищуватися, а для падаючого - навпаки, але є чіткі співвідношення і якщо хвилі їм відповідають, то цінність розмітки підвищується. Отже:

Корисно знати і те, що відбувається в головах людей під час формування хвиль:

Перша хвиля – рух буває дуже швидким. Справа в тому, що перша хвиля – це, як правило, зміна тренду. Тобто ціні вдається – таки прорвати дуже сильний опір/підтримку. Після прориву вже ніщо не може її утримати, збиваються стопи тих, хто не вгадав із напрямком руху на ринку ажіотаж;

Друга хвиля – результат фіксації прибутку тими трейдерами, які зуміли розпізнати розворот. На тлі недавнього прориву сильного опору - підтримки більшість учасників торгів упевнена, що рух продовжиться у напрямку першої хвилі, але всі чекають на зручні точки для входу. Фіксація прибутку і дає невеликий плавний корекційний рух. Якщо порівняти тривалість і амплітуду хвиль, то за тривалістю формування друга хвиля може бути навіть довшою за першу, але по амплітуді гарантовано буде набагато менше;

Коли корекційна друга хвиля доходить до значних рівнів Фібоначчі серед трейдерів, що чекають, починається пожвавлення, вони входять в ринок в надії на продовження руху;

Так починається третя хвиля - це саме те, заради чого послідовники хвильової теорії ринку існують. Якщо вдасться її зловити, то непоганий прибуток забезпечено, ставити ТР у такому разі потрібно як мінімум на розширенні Фібоначчі 1618 від першої хвилі;

4-а хвиля найважче ідентифікується. Рух тут цілком може відбуватися у горизонтальному каналі. Як такої яскраво вираженої корекції немає, просто ціна бере тайм-аут перед тим як переписати останній екстремум (той, який було встановлено у т. 3);

5 хвиля – відбувається перепис екстремуму, часто спостерігаються дивергенції різних індикаторах . Додатковий сигнал – до кінця п'ятої хвилі різко зростають обсяги.

Говорячи про корекційний рух будемо мати на увазі трихвильовий рух, який настає відразу ж після основного п'ятихвильового. Наприклад візьмемо інший цикл, у якому хвилі A, B, C яскравіше виражені.

У прикладі хвилі виражені яскравіше і загалом ця структура ближча до ідеальної ніж попередня. З недоліків я виділив би хіба що:

Занадто маленький розмір четвертої хвилі, та й загалом те, що вона сформувалася протягом буквально двох свічок не дуже добре;

Точка А виявилася одному рівні з точкою 4, тобто п'ята хвиля майже повністю поглинена першою ж корекційною хвилею. Це теж може змусити трейдера сумніватися, що зростання продовжиться.

Для оцінки якості корекційного руху можна використовувати такі співвідношення:

Хвиля А повинна перебувати в межах рівнів корекції 61,8%, 50,0% від п'ятої хвилі. Допускається формування точки на одному рівні з точкою 4;

Точка В - розташовується на рівнях 38,2%, 50,0% від корекційної хвилі А;

Крапка З – 161,8% від хвилі А. Якщо хвиля У була великою, то точка З цілком може і переписати мінімум т. в.

Логіка того, що відбувається:

Корекційна хвиля А пробиває підтримку, побудовану за точками 2-4. Це викликає бурхливу реакцію учасників торгів, як і призводить до дуже різкого руху, зазвичай корекція проходить набагато спокійніше ніж у разі. Саме пробою підтримки став причиною появи свічки з дуже великим тілом;

Формування т. а, тобто завершення корекції перебуває точно лише на рівні т. 4, тобто у межах допустимого. Додатковим сигналом в даному випадку стало те, що ціна досягла ще однієї потужної підтримки, побудованої через точки 1 і 2. Так що уповільнення виглядає логічним;

Хвилю АВ зазвичай важко діагностувати і з 3 корекційних вона найслабша. Також вийшло й у цьому прикладі. Підтримка свій вплив справила, але учасники торгів не отримали впевненості у тому, що падіння сповільнилося, тому відбій був невеликим і млявим;

Хвиля НД хоч і пробиває підтримку, але це не призводить до нової хвилі продажів, графік вниз йде ніби неохоче. Це підвищує впевненість трейдерів у тому, що ймовірніше зростання, що потім і відбувається.

Раніше мимохіть вже згадувалося, то хвилі можна знаходити на будь-яких часових інтервалах. Якщо розвинути цю думку, то кожну з великих хвиль можна розбити на кілька більш маленьких і цей процес можна повторювати хоч і не до нескінченності, але до найменших часових інтервалів точно.

Розберемо 5 хвильовий рух, у ньому як ми вже раніше розібралися 3 хвилі трендові, а 2 корекційні. На них буде поширюватися те саме правило, згідно з яким трендовий рух складається з 5 хвиль, а корекційний - з 3. Тобто в нашому випадку 3 середні трендові хвилі дадуть 15 маленьких хвиль, а 2 корекційні хвилі - ще 6 малих корекційних хвиль. Разом маємо 21 хвилю, тобто стандартний рух, представлений на скріншоті вище, можна уявити і у вигляді 21 маленької хвилі. На D1 вони проглядаються погано, але на дрібнішому таймфреймі видно досить непогано.

Все це чудово виглядає на прикладах, коли виконуєш розмітку на історії. Але коли праворуч немає графіка і трейдеру потрібно розставити ймовірні точки завершення хвиль починається найскладніше. Розмітка ж на історії те саме, що замість рішення підглянути відповідь. Судіть самі – перед нами є рух, ми знаємо скільки хвиль у ньому має бути, звідси й гарна розмітка.

Якщо спуститися ще один таймфрейм нижче, можна буде виділити ще дрібніші хвилі. В цьому випадку їх буде вже не 21, а 89. Якщо ж навпаки спробувати укрупнити тимчасовий інтервал, тобто перейти на тижневий таймфрейм, то побачимо замість 5 хвиль лише 2.

Що стосується послідовності Фібоначчі та її впливу на поведінку ціни, то тут малася на увазі тривалість формування тієї чи іншої хвилі. Нагадаю початок послідовності Фібоначчі - 1, 3, 5, 8, 13, 21 і т. д. це теж можна спробувати використати у торгівлі. Хитрість полягає в тому, що якщо якийсь рух формується, наприклад, протягом 9 днів, то завершиться воно, швидше за все, на 13 день, якщо цього не станеться, то наступна ймовірна дата – 21 день. Такі міркування виглядають трохи притягнутими до вух, але іноді це спрацьовує.

Є кілька просто залізобетонних правил, які не порушуються ніколи і за жодних умов. Вірніше, порушуватися вони можуть, тільки в цьому випадку говорити про сформовану 5-хвильову структуру не можна, доведеться вносити корективи. Правила такі:

Друга хвиля ніколи не опускається нижче за основу першої хвилі;

Третя хвиля не повинна бути найменшою із трьох. Якщо вам здається, що це так, то найімовірніше ви просто неправильно виконали розмітку і т. 4 повинна розташовуватися в іншому місці;

Корекційна хвиля 4 не повинна переписувати екстремум першої хвилі.

В принципі, цих правил достатньо для того, щоб накидати розмітку здебільшого.

Як говорилося на початку статті – хвилі на графіці розмічаються не так, а з дотриманням певних співвідношень. І нехай всі тонкощі реалізувати як індикатори занадто складно, але основні побудови цілком можна автоматизувати. До речі, таких індикаторів є кілька, частина з них є у вільному доступі, найпопулярніші ми розглянемо.

Від інших подібних алгоритмів цей відрізняється тим, що не помічає графік на історії, а виконує частину побудов на найближчому відрізку графіка та лініями показує, як можуть розвиватися у майбутньому. Свого роду оракул.

З мінусів – трейдеру доведеться самому визначити, скільки саме хвиль сформовано на даний момент. Це критично важливо для більш-менш адекватної розмітки. Пояснити це зручніше на конкретному прикладі.

Припустимо, що зараз на графіку сформувалося 3 хвилі (так вважає трейдер). У такому разі він задає параметр 3 у налаштуваннях індикатора і отримує таку картину. До речі, відразу видно «косяк» індикатора – він побудував хвилю №2 нижче за основу першої хвилі, а це неправильно.

Якщо ж задати в налаштуваннях замість 3 сформованих 4 хв, то картина зміниться кардинально.

Побудови теж неідеальні, щоб не сказати різкіше. Наприклад, 4 хвиля виявилася в цьому випадку майже вдвічі більшою, ніж третя.

Цей індикатор не можна назвати поганим, просто він із розряду тих, які потрібно використовувати з розумом. Не можна просто додати його на графік і відразу отримати точки входу та ідеальну розмітку. Потрібно мати хоча б елементарне уявлення про хвилі, співвідношення між ними, і тоді можна отримати достовірну розмітку. Ще один плюс цього алгоритму – у текстовому вікні виводиться інформація щодо хвиль, співвідношення між ними, це економить масу ручної праці.

Цей індикатор працює на основі звичайного зигзагу з МТ4. Робота ведеться за такою схемою:

Зигзаг відзначає на графіку важливі рухи, будуючи ламану лінію;

Сам індикатор X Wave Elliott лише позначає цифрами ті екстремуми, які на його думку підходять на роль хвиль.

Тут також не обійшлося без низки недоліків. наприклад, на історії подивитися розмітку не можна, крім того, індикатор навіть не намагається спрогнозувати поведінку ціни, просто зазначає цифрами певні вершини. Ще один недолік – не дотримані головних правил розмітки (про те, що не може бути переписано основу першої хвилі, вимога про те, що третя хвиля має бути найбільшою і т. д.).

Дуже багато залежить від глибини аналізу ринку (пункт ExtDepth у налаштуваннях). Так що якщо вирішите використовувати в торгівлі його, то будьте готові до довгого перебору налаштувань, поки що щось варте вдасться.

Хвилі Вульфа дещо відрізняються від звичайного хвильового аналізу. Але сама ідея залишається тією ж. Використовується лише 5-хвильовий основний рух, вхід у ринок передбачається у точці №5, але в рівень фіксації прибутку вказує промінь, що проходить через точки 1 і 4.

Відповідний індикатор (Wolf Wavw nen) дозволяє всю розмітку виконати достовірно без серйозних помилок. Досягти цього вдалося завдяки тому, що у хвилях Вульфа не використовується вся та маса варіацій співвідношень між хвилями, використовується чітка 5-хвильова структура, тому індикатор і помилитися особливо ніде.

Приклад розмітки показано на скріншоті. Вхід у точці 5 дозволив би вже закрити угоду із прибутком.

Завантажити добірку індикаторів Волн Вульфа ви

В алгоритм, що використовується в індикаторі, закладені співвідношення між хвилями, викладені в книзі Нілі. Звідси й назва індикатора.

Після додавання індикатора на графік картина може вас злякати – ви побачите переплетення ліній різного кольору та товщини, на перший погляд марна мішанина. Насправді лінії відображають картину, що відбувається відразу на кількох часових інтервалах (вимкнути це можна в налаштуваннях індикатора).

На жаль, повністю розмітку за вас індикатор робити не буде, тому проставляти хвилі трейдеру доведеться самостійно. Не можна назвати недоліком, просто особливість цього індикатора.

Якби хвилі Елліотта були прості у вивченні і давали 100%-ний результат, то ринку як би вже не існувало. Усі раптом стали б торгувати прибутково, і довго така ідилія не тривала б.

Істотний недолік хвильової теорії не те, що вона складна у вивченні, а те, що навіть витративши кілька років на вивчення ви все одно не позбавитеся суб'єктивізму при розмітці графіка. З усім іншим можна було б змиритися, але в цьому і полягає її особливість, правила занадто розмиті, їх занадто багато і занадто багато залишається на розсуд трейдера.

Подумайте про це перед тим, як поринути у світ хвиль. Це заняття дуже захоплююче, можливо, хвильовий аналіз стане чимось на зразок вашого хобі, але гарантувати те, що за його допомогою ви торгуватимете прибутково не зможе ніхто. Злі язики подейкують, що і запеклі хвилевики не здатні торгувати прибуток спираючись тільки на хвильовий аналіз.

Чи була інформація корисною?

Для прогнозування розвитку ринкової ситуації сьогодні використовується широкий спектр різних способів та інструментів. У тому числі особливе місце займає хвильовий аналіз форекс Елліотта. Основою даної методики є припущення, що руху котирувань будь-якого активу властивий хвильовий характер. Умовно його можна порівняти з припливами та відливами у водоймах. Тобто рухи цін поділяються на імпульси та корекції, проаналізувавши які можна обрати оптимальний час для підкорення ринку. На цій сторінці Ви знайдете хвильовий професійний аналіз від провідних форекс брокерів на сьогодні та більш тривалі часові інтервали.

Аналіз Елліотта активно використовують у своїй роботі як початківці, так і досвідчені Forex трейдери. У цьому хвильовий аналіз форекс може передбачати кілька різних варіантів визначення хвиль. Для вирішення цього завдання найбільш популярними критеріями виступають показники закриття ціни, максимальне, мінімальне та середнє значення котирувань протягом певного проміжку часу. Сьогодні для ринку форекс дана методика має досить високе прогностичне значення. Плюс до всього актуальний актуальний аналіз надає можливість працювати на форекс на будь-яких таймфремах.

При використанні даного аналізу для мінімізації ризику та виставлення правильних стоп-лоссів ми рекомендуємо обов'язково звертати увагу на довжину хвиль. Так, наприклад, розмір коригувальних хвиль прямо пропорційний показникам хвиль, що коректують. Щоб заощадити час та отримати якісну аналітику для вивчення ринку Forex від надійних експертів, ми радимо уважно вивчити свіжий та актуальний хвильовий аналіз форекс Елліотта від надійних брокерських компаній.

– графічний метод технічного аналізу, що дозволяє оцінювати поведінку ринкових гравців виходячи з вивчення хвиль цінового руху. Базові постулати системи були сформульовані в середині 30-х років минулого століття.

Творцем теорії є Ральф Елліотт, проте не менший внесок у її розвиток та популяризацію зробив відомий фінансист Роберт Пректер.

Основою теорії Елліотта є спостереження, за яким кожен тренд складається з певних базових ділянок (хвиль), які постійно повторюються.

На ринку виділяють два типи хвиль – імпульсні та корекційні.

Перші рухаються у напрямі основного тренду. Другі відповідно є корекціями до них. Основна фігура хвильового аналізу складається фактично з однієї імпульсної та однієї корекційної хвилі (1-2-3-4-5/ABC). Вона, у свою чергу, поділяється на імпульсні та корекційні хвилі молодшого порядку.

Імпульсні хвилі позначають цифрами від 1 до 5, корекційні - літерами A, B і C. Відповідно до теорії Еліотта, кожен тренд є поєднанням таких «п'ятірок» і «трійок».

Будь-яка тенденція триває до того часу, доки сформується п'ять хвиль, після чого вона чи розгортається, або коректується. В останньому випадку далі утворюється три корекційні сегменти. Загалом у рамках подібного циклу зростання-падіння виникає вісім хвиль. Якщо ж стався розворот, ми спостерігаємо дві імпульсні хвилі, сформовані десятьма сегментами.

Розберемо структуру на наведеному вище скріншоті. Хвилі Елліотта 1,3 та 5є імпульсними. Вони наслідують загальний тренд. Хвилі 2 та 4відповідно, корекційні.

У корекційній структурі ABC, ситуація дещо змінюється. Так як ця структура входить у загальну низхідну хвилю (корекційну), імпульсними тут вважаються хвилі A і C, а хвиля B, спрямована нагору, буде корекційною.

Перевага хвиль Елліотта

полягає в тому, що такі структури можна знаходити як на висхідному, так і на спадному ринку. В останньому випадку йдеться про дзеркальне відображення бичачої структури. Тобто всі імпульсні хвилі 1,3 та 5 будуть низхідними, а 2 та 4 – висхідними корекціями. Відповідно, у корекційній хвилі А і С будуть висхідними, а В низхідною.

Важливо, що структура тенденції залежить від тимчасових масштабів.

Визначити на око п'ять чи три ділянки в якомусь тренді не так складно. Грубо кажучи, це може зробити кожен, хто вміє рахувати до десяти. Проблема полягає в тому, що два трейдери, які аналізують один і той же графік, цілком можуть дійти абсолютнопротилежних думок щодо його структури. Щоб усунути суб'єктивність візуальної оцінки, і були розроблені основні правила формування хвиль. Частина з них була створена самим Еліоттом, деякі були додані згодом іншими теоретиками.

Почнемо з перерахування базових правил:

Додаткові

Виходячи з вищезазначених правил, трейдер може відрізнити імпульсну та корекційну структури. Якщо хвиля відповідає всім вимогам, значить,вона належить до першого типу. Якщо умови виконані над повною мірою, це або корекційна структура, або імпульс, що ще не сформувався.

Теорія хвиль Елліотта практично починається з побудови графіка. Для вирішення цього завдання краще використовувати індикатори, про деякі ми поговоримо трохи нижче. Фахівці рекомендують застосовувати для аналізу стандартний свічковий графік як найбільш інформативний та об'єктивний. Хвилі Елліотта на графіку:

Тепер трейдер бачить побудову ринку і може припускати, як він розвиватиметься далі.

Найбільш поширеним приводом для торгівлі за системою Елліотта є імпульсної хвилі від точки розвороту тренду. Позиції потрібно відкривати в одній із трьох рушійних підхвиль, проте слід бути уважним, так завжди існує ймовірність того, що обрана структура виявиться складовою більшої корекційної моделі. Після утворення імпульсної хвилі необхідно дочекатися першої корекції. Її завершення є сигналом до входу ринку.

Консервативний метод

Після того як рух у бік початкового імпульсу відновився, через точку розвороту та точку передбачуваного завершення корекції проводиться сигнальна лінія. Позиція купівлю відкривається лише на рівні максимуму першої рушійної хвилі. Якщо ціновий рух не дійшов до ордера і розгортається, пробиваючи сигнальну пряму (таке трапляється у разі складної корекції), потрібно стежити за тим, щоб він не впав нижче за точку розвороту. Коли зростання відновиться, лінію коригують за новим мінімумом.

Якщо позиція була відкрита відразу, слід продовжувати стежити за сигнальною лінією. Як тільки ціна опуститься і торкнеться її, угоду закривають і ставлять нову заявку на рівні крайнього максимуму. Не слід засмучуватися, якщо після торкання «сигналу» цінова крива відразу знову піде у напрямку тренда. Це робочий момент, якого слід поставитися філософськи, до того ж, отриманий збиток ще може компенсуватися новим контрактом.

Помірний та агресивний методи

Початкові умови для відкриття позиції за помірної стратегії аналогічні до консервативної торгівлі. Різниця полягає в тому, що заявка розміщується в кінцевій точці корекційної хвилі B. Потрібно завжди пам'ятати, що передбачувана корекція може затягнутися. Коригування сигнальної лінії та вихід з позиції проводиться за тим же принципом, що й у попередньому методі. Цей варіант рекомендується трейдерам-початківцям.

За агресивної стратегії заявка ставиться тільки після пробою сигнальної лінії. Вважається, що сам факт такого перетину свідчить про завершеність структури та початок формування нової моделі.

Ідеального індикатора для побудови хвиль Елліотта не існує, проте різноманітність модифікацій дозволяє кожному трейдеру знайти найбільш вдалий його манері варіант. Розглянемо кілька найпопулярніших інструментів.

Elliott Wave Oscillator

Це індикатор, на якому відображається гістограма (за аналогією з ). Найвищі вершини відповідають третій рушійній хвилі імпульсу. Може застосовуватися практично на будь-яких таймфреймах, однак занадто короткі інтервали не рекомендуються.

Коли гістограма припиняє нульову позначку знизу/згори, утворюється дивергенція, що повідомляє про завершення чергового циклу хвиль. Якщо на момент першого корекційного руху осцилятор пробиває нуль у зворотному напрямку, формування хвилі 3 має бути підкріплене ще однією дивергенцією. У разі її відсутності вважатимуться, що початкова точка моделі визначено неправильно.

Падіння гістограми на 30-50% щодо локального екстремуму говорить про закінчення третьої хвилі та початок утворення другого корекційного відрізка. Про завершення процесу формування п'ятої хвилі теж говорить дивергенція – зростання/падіння цінового графіка супроводжується зниженням/підвищенням стовпчиків.

Згідно з першим правилом торгівлі, для початку потрібно дочекатися підтвердження остаточного перетину нульового рівня. Якщо тенденція висхідна — гістограма індикатора відображається вище рівня середини, якщо низхідна нижче рівня середини. Вхід у позицію здійснюється після першої дивергенції. Зростаюча ціна і осцилятор, що падає, повідомляють про продаж, зворотне розбіжність - про купівлю. Входить можна вже після того, як корекційний рух опуститься/підніметься приблизно на третину відносно першої імпульсної хвилі. Стоп лосс зазвичай ставиться лише на рівні екстремуму і закривають угоду відразу після формування нової дивергенції.

Elliott Wave Prophet та Watl

Індикатор Wave Prophet є досить популярним серед трейдерів, які використовують хвилі Елліотта. З його допомогою можна не тільки бачити рухи, що завершилися, а й передбачати подальший напрямок ціни. Хвильова модель на графіку вибудовується автоматично. Якщо трейдер вважає, що початкові умови визначені системою помилково, він може задати їх самостійно.

Watl – зручний індикатор, який не лише наочно відображає хвильові моделі, а малює трендові лінії. Користувач може бачити тенденції різних таймфреймів та прогноз майбутнього тренду. Як було зазначено раніше, оптимального індикатора реалізації теорії Елліотта поки що не придумали. Перераховані інструменти можна вважати найбільш ефективними на даний момент, але вони поки що далекі від досконалості. Втім, це жодним чином не применшує їхніх переваг та користі для трейдерів.

Хвилі Елліотта часто піддаються критиці. Багато противників цього вважають, що практичної користі від нього мало, оскільки він досить суб'єктивний. Більше того, є думки реально практикуючих трейдерів, що цей вид прогнозування ринків, швидше, сприяє появі збитків, ніж прибутку.

На що звертають увагу критики хвильового аналізу?

Насамперед вони відзначають, що цінові рухи не можна прогнозувати за допомогою подібних рамок. Ціна може істотно відхилятися від хвиль, що малюються. До того ж, тут є суб'єктивний фактор. Адже хвилі, як і інші види графічних моделей, можна побачити буквально в будь-якій формації, за бажання.

Частина критиків зазначає, що хвильовий аналіз – це метод із масою нюансів, які не зрозумілі більшості трейдерів. Наприклад, який завжди можна визначити у процесі торгівлі де хвилі починаються, а де завершуються.

Критики також зазначають, що найкращі хвилі Елліотта можна визначити лише на історичних графіках. Що ж до роботи з цією теорією на практиці, вона практично неможлива через велику кількість факторів.

Якщо ви знайшли помилку, будь ласка, виділіть фрагмент тексту та натисніть Ctrl+Enter.

Хвильовий аналіз Елліоттадуже популярний серед трейдерів, оскільки допомагає досить точно визначати подальший напрямок руху ціни та отримувати високий прибуток.

Хвилі Елліота, названі так на честь першовідкривача цієї теорії, є основним елементом у структурі ринку форекс. Заснований цих хвилях аналіз є, мабуть, найбільш точним. Хоча в той же час – це один із найскладніших типів аналізу ринку.

Хвильова структура ринку була виявлена вперше в 1934 бухгалтером Ральфом Нельсоном Елліотом. Після кількох років хвороби та звільнення з роботи він зосередив свою діяльність на вивченні основ фондового ринку. В результаті цих досліджень були відкриті хвилі Елліота і розроблена хвильова теорія.

Хвильова структура ринку була виявлена вперше в 1934 бухгалтером Ральфом Нельсоном Елліотом. Після кількох років хвороби та звільнення з роботи він зосередив свою діяльність на вивченні основ фондового ринку. В результаті цих досліджень були відкриті хвилі Елліота і розроблена хвильова теорія.

Під час спостереження за ринковими трендами Елліотт зауважував, що вони підкоряються певним настроям, що виникають у результаті психологічного сприйняття ситуації учасниками торгів. Ринок у різних періодах відчував шість етапів психологічних змін:

Після цих трьох етапів ринок впадав у наступні три:

В результаті таких змін на графіках ціни утворюються хвилеподібні фігури. Як виявилося, побудова цих хвиль має цілком логічну закономірність.

Ці спостереження було покладено основою методу, який отримав назву хвильової аналіз ринку.

Оскільки хвилі розташовуються в закономірній послідовності, це дає можливість прогнозувати зародження кожної нової хвилі і, як наслідок - напрям руху тренду . Це головний постулат, який характеризує хвильовий аналіз ринку форекс та поведінку цін на графіках.

Головним принципом, що є основою хвильової теорії, є принцип фрактальності.Згідно з його визначеннями, комплект з кількох хвиль меншого порядку, розташованих у молодшому часовому інтервалі, формує одну хвилю з більшою тривалістю, яка знаходиться у старшому таймфреймі.

У свою чергу, ця хвиля є частиною моделі з декількох хвиль у процесі формування ще більшої хвилі Елліота.

Наступним принципом, відповідно до якого формуються хвилі Елліота, полягає в тому, що після активного зростання обов'язково слідує період спаду.

Чергування хвиль різної спрямованості – обов'язкова умова формування хвильових патернів. Крім цього, Елліотом була помічена ще одна обставина – хвильові моделі також змінюють одна одну після етапів зростання та падіння ціни.

Яка формує ведмежий тренд хвильова модель обов'язково змінюється бичачими настроями на ринку і відповідно, бичачою формацією хвиль.

Проводячи взаємозв'язок із фундаментальними показниками, автором цієї теорії було виведено аксіома у тому, що жодна економічна новина неспроможна бути основним чинником на формування нового тренда у тривалому періоді.

І ще одна обставина була врахована при розробці теорії хвильового аналізу та використовується до цього дня – хвилі можуть починатися та закінчуватися з різним обсягом торгів та різним рівнем волатильності. Однак для окремих хвиль у патернах є властиві їм особливості:

Застосування цієї теорії і самої хвилі Елліота як засобу аналізу може відбуватися з різною метою.

Перегляньте коротке відео, з якого Ви дізнаєтеся основи хвильового аналізу:

Класифікація, за якою розрізняються хвилі Елліота, включає напрямок тренда. Крім того, всі хвилі мають своє певне значення для ринку та його аналізу. Частина їх формується за напрямком основного тренда, і мають більш тривалий етап. Друга частина формується у протилежному напрямку. Тому прийнято розрізняти:

I. Імпульсні хвилі

ІІ. Корекційні хвилі

Виходячи з цих визначень, на основі цих двох категорій хвиль формуються і хвильові моделі тренду, які з урахуванням принципу фрактальності є хвилі Еліота старшого порядку – більш тривалі.

Імпульсні хвилі складаються з п'яти дрібніших хвиль і формуються у напрямі основного тренду. При цьому абсолютно неважливо, які настрої переважають на ринку – імпульсна хвиля може бути частиною як ведмежого, так і бичачого ринку.

Хвильовий аналіз Елліота в кожній п'ятихвильовці має на увазі наявність трьох імпульсних хвиль і двох корекційних.

Корекційна хвиля, у свою чергу, складається з трьох хвиль, дві з яких є імпульсними, а одна корекційною. Як правило, корекційні хвилі виникають після проходження повної дистанції імпульсною хвилею.

Комплекти з імпульсних і корекційних хвиль мають здатність формувати хвильові патерни, або фігури:

Ця повна класифікація хвильових моделей доповнюється окремими різновидами кожного паттерна.

Перегляньте відеоролик про те, що таке хвиля Елліота і як утворюється структура цінового руху. Це допоможе Вам у прогнозуванні руху курсів валют та підвищенні прибутковості вашої торгівлі.

Крім наведених у цьому розділі характеристик, необхідно відзначити ще одну властивість хвиль тренду за теорією Елліота - вони можуть характеризувати хвильовий аналіз ринку звуженням або розширенням.

У валютному та фондовому трейдингу хвильова теорія може використовуватися як основа або додатковий засіб у структурі торгової стратегії. Більшість торгових тактик із застосуванням фрактальних принципів, на яких базуються хвилі Елліота, мають відмінні показники щодо рентабельності торгівлі.

В одних випадках трейдер може використовувати ці хвилі Елліота як прогноз завершення тренду, щоб підготуватися до формування нової тенденції та оптимізувати управління депозитом.

В інших ситуаціях хвильовий аналіз застосовується для розпізнавання вже сформованого тренду і використовується для підтвердження прогнозу та раціональнішого входу в ринок.

Також хвилями можна визначати поточний стан ринку на момент складання прогнозу.

Хвильовий аналіз ринку Forex або хвильовий принцип Елліота – вид технічного аналізу, за допомогою якого рух ціни розглядається на кшталт припливів та відливів у морях, і кожна дія має протидію. Інакше кажучи, весь ціновий рух на ринку Форекс поділяється на дві основні групи хвиль:

- Імпульси – рушійні ціну хвилі чи вгору чи вниз (позначаються цифрами);

- Корекції - хвилі, покликані адекватно "відповісти" на імпульс (позначаються літерами).

Хвильовий аналіз або хвильовий принцип Елліота - вид технічного аналізу, за допомогою якого рух ціни розглядається на кшталт припливів та відливів у морях, і кожна дія має протидію. Інакше кажучи, весь ціновий рух поділяється на дві основні групи хвиль:

Імпульси та корекції завжди чергуються. Розглянемо приклад імпульсу. Імпульс завжди складається з п'яти хвиль, 1, 3 і 5 хвилі завжди є рушійними і самі є імпульсами, а хвилі 2 і 4 є корекційними.

На наведеному нижче графіку бачимо низхідний імпульс. Хвилі 1, 3 і 5, як ми й казали, є рушійними, а хвилі 2 і 4 спрямовані проти тренда і є корекційними. Важливим правилом імпульсу є те, що хвиля 2 не повинна заходити за хвилю 1, а хвиля 4 за хвилю 3 (виняток становлять діагональні трикутники: клин і кінцевий діагональний трикутник, в них йде взаємоперетин хвиль), хвиля 3 не може бути найкоротшою з усіх рухомих хвиль. Після завершення імпульсу починається або корекція, або імпульс, але вже направлений у протилежний бік. На графіці ми спостерігаємо як після завершення низхідного імпульсу, почався імпульс висхідний.

Хвильовий аналіз при правильному підході має велике прогностичне значення. Візьмемо, наприклад, вказаний вище клин. Клин завжди є першою хвилею імпульсу і після його формування починається значний ціновий рух у напрямку сформованого клина. Саме такий розвиток подій ми і бачимо на наведеному нижче графіку. Також тут добре видно взаємоперетин хвиль.

На відміну від імпульсних хвиль яких всього два види, корекційних набагато більше. Найпростішим прикладом корекційної хвилі є зигзаг. Зигзаг завжди складається із трьох хвиль. Простий зигзаг зазвичай хвилею 2 в імпульсі. Це дає нам підставу припускати, що після завершення простого зигзагу на нас чекає значний ціновий рух у бік тренду. Це ми бачимо на першому графіку в якому наводиться приклад імпульсу. Тут зигзаг сформований у хвилі 2 і після його завершення почався потужний рух у бік тренду.

Простий зигзаг є основним "матеріалом" для складних корекційних форм. Наприклад, подвійний зигзаг складається з двох, потрійний відповідно з трьох простих зигзагів. Дані складні корекційні моделі покликані поглибити корекцію після потужного імпульсного руху. У разі простого зигзага недостатньо. Приклад подвійного зигзагу наведено також на графіці з імпульсом, тут подвійний зигзаг утворився в 4 хвилі та позначений буквами W, X, Y.

До складних корекційних моделей відносяться також горизонтальні та похилі трикутники. Приклад горизонтального трикутника наведено нижче. Особливістю даної моделі є те, що вона є передостанньою хвилею в імпульсі, тобто вона є 4 хвилею імпульсу, і після її формування настане заключний етап імпульсного руху, зміна тренду вже близька.

Отже, ми коротко розглянули, що таке хвильовий аналіз ринку. Хочеться додати, що цей метод аналізу дуже цікавим, це як головоломка, розгадавши яку отримуєш радість. Але все ж таки тут дуже багато суб'єктивізму, що часом часто заважає правильно оцінити ситуацію і зробити правильне рішення.

| Статті на тему: | |

|

До якого віку доречно носити довге волосся: ставимо крапку!

Красиво укладене розпущене волосся - найпростіший спосіб виглядати. Конспект лекції Сергія Данилова "Давньоруська мова" Слов'янська Буквиця — відео уроки Андрія Івашка

Нас привчили сьогодні, що найголовніша та найпоширеніша мова у світі —... Єдиний шахіст, який пішов із життя в ранзі чинного чемпіона світу?

Холодного січневого ранку Букавшина знайшли мертвим у номері тольятті. | |